來源 | 投資家(ID:touzijias)

作者 | 劉曉月

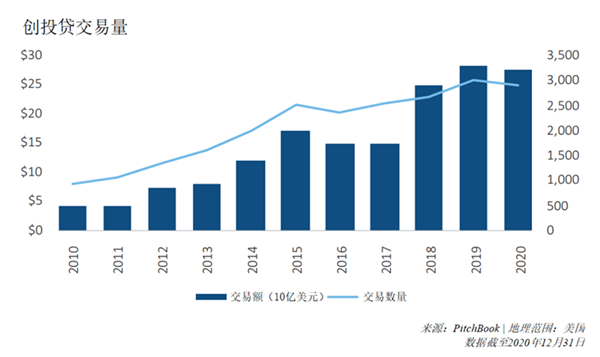

過去十年,創(chuàng)投貸已經(jīng)成為美國高增長初創(chuàng)公司的主要融資來源。時間縮窄到過去三年,美國公司每年獲得超過200億美元的創(chuàng)投貸,創(chuàng)投貸的高速增長使其進入了市場的各個部門和各個行業(yè),最有趣的是,它甚至進入了初創(chuàng)公司融資的各個輪次。

根據(jù)PitchBook在2021年3月發(fā)布的報告,過去3年里,融到過VC的錢的美國公司共拿到了超800億美元的貸款。其中,科技公司所占的貸款金額比重最大,但是醫(yī)療醫(yī)藥公司也呈現(xiàn)出歷史性高值,2020年獲得貸款超過30億美元。這就引發(fā)出我們今天討論的主題創(chuàng)投貸(Venture Debt),即獲得創(chuàng)投(Venture Capital)支持的初創(chuàng)公司所接受的貸款。

早前,我們轉(zhuǎn)發(fā)的一篇文章 提到,在《資管新規(guī)》后時代,投貸聯(lián)動將是中國下一個突破口,這里所謂的投貸聯(lián)動指的就是為PE/VC投資的初創(chuàng)企業(yè)提供債權(quán)融資,股權(quán)融資與債權(quán)融資互為補充,形成聯(lián)動機制。這樣一看,中外市場閉環(huán)了是不是?

過去十年,創(chuàng)投貸已經(jīng)成為美國高增長初創(chuàng)公司的主要融資來源,交易數(shù)量的增長速度(3.10倍)高于VC交易數(shù)量的增長速度(2.22倍),也高于PE交易數(shù)量的增長速度(1.92倍),當然了這其中涉及到基數(shù)的問題,但我依然大為震驚。要知道原先這些公司只進行VC融資,即便股權(quán)稀釋作用那么明顯。時間縮窄到過去三年,美國公司每年獲得超過200億美元的創(chuàng)投貸,創(chuàng)投貸的高速增長使其進入了市場的各個部門和各個行業(yè),最有趣的是,它甚至進入了初創(chuàng)公司融資的各個輪次。

來源:PitchBook

即便已經(jīng)活躍到這個程度,創(chuàng)投貸與VC股權(quán)融資相比仍然是一個不太為人所知的選擇。年輕的初創(chuàng)公司如果沒有穩(wěn)定現(xiàn)金流,負債可能是一種危險,一旦逾期付款和違約就可能導致公司垮臺。對潛在投資者來說,初創(chuàng)公司承擔債務就更加意味著風險了——咋還有額外資本需求的?是目前的投資者并不完全理解支持公司的使命,不愿再投資了嗎?風險還是那個風險,但過去幾年,由于債權(quán)融資不稀釋股權(quán),還能提供營運資本來源,人們對創(chuàng)投貸的正面認可已經(jīng)超出了負面印象。未來幾年,隨著新的貸款機構(gòu)加入、低利率環(huán)境依舊以及全球風險投資市場保持強勁,預計創(chuàng)投貸將繼續(xù)增長。

什么是創(chuàng)投貸?

創(chuàng)投貸為VC支持的初創(chuàng)公司提供借款,幫助其募集資金。創(chuàng)投貸不同于其他大多數(shù)形式的信貸,比如傳統(tǒng)的商業(yè)貸款,因為創(chuàng)投貸較少受應收賬款、庫存或現(xiàn)金水平等因素的影響。相反,創(chuàng)投貸更關(guān)注企業(yè)的創(chuàng)始人和投資方VC。

據(jù)硅谷銀行,一家公司可以募集的創(chuàng)投貸金額通常是最近一輪股權(quán)融資的20%-35%之間, 而傳統(tǒng)貸款的規(guī)模主要是基于公司當前表現(xiàn)出來的預計償貸能力。

創(chuàng)投貸的用途是什么?

創(chuàng)投貸通常用于設備融資或增長資本。設備融資用于購買設備,比如工廠的機器,設備僅由自身作為擔保。例如,F(xiàn)acebook從創(chuàng)投貸基金WTI募集了債務,以購買其首批服務器。增長型資本可以用于任何目的,并以公司資產(chǎn)為擔保。但初創(chuàng)公司也可能只是將創(chuàng)投貸視為快速獲得現(xiàn)金流入的一種方式,用于應對運營故障、融資挑戰(zhàn)或短期市場低迷等意外事件。

創(chuàng)投貸的目標客戶是快速成長、有VC支持的初創(chuàng)公司,這些初創(chuàng)公司通常在獲得股權(quán)融資的同時進行創(chuàng)投貸談判。和VC融資類似,初創(chuàng)公司通常使用創(chuàng)投貸融資實現(xiàn)增長,包括建立銷售團隊、進行市場營銷和研發(fā)投資等等。

大多數(shù)創(chuàng)投貸提供方可劃分為兩類,一類是由硅谷銀行等以創(chuàng)業(yè)公司為中心的銀行,一類是Trinity Capital、Western Technology Investment (WTI)和TriplePoint Capital等專業(yè)創(chuàng)投貸基金。大多數(shù)商業(yè)銀行不提供創(chuàng)投貸。創(chuàng)投貸的其他來源包括對沖基金、私募股權(quán)公司和商業(yè)發(fā)展公司(BDCs)。

創(chuàng)投貸如何賺錢?

創(chuàng)投貸貸款人主要通過利息、費用和認股權(quán)證賺錢。

VC投資有股權(quán)升值的空間,而認股權(quán)證則讓創(chuàng)投貸基金有機會獲得類似的好處。認股權(quán)證通常以最近一輪的估值定價,然后在退出時轉(zhuǎn)換成股份,比如IPO或收購。這種方法與典型的商業(yè)貸款機構(gòu)形成了鮮明對比,后者通常對持有一家公司的股權(quán)不感興趣(而且通常認為把錢借給年輕的公司風險太大)。

如何評估初創(chuàng)公司?

創(chuàng)投貸貸款人通過嚴格的承銷過程來選擇目標。在承銷過程中需要考慮的因素包括企業(yè)的管理團隊、產(chǎn)品、投資者、市場受眾和其他價值驅(qū)動因素。創(chuàng)投貸的最終償還來源通常是通過未來的股權(quán)融資,因此提供貸款的一方必須評估一家公司的未來融資前景。面臨嚴重業(yè)務挑戰(zhàn)的初創(chuàng)企業(yè),比如營業(yè)額極不穩(wěn)定、無法募集額外股本或現(xiàn)金消耗率較高等,就不要想創(chuàng)投貸了。

篩選標準還包括公司的具體階段和資本戰(zhàn)略。例如,對于運營時間還不長的早期公司,人們通常根據(jù)投資者的質(zhì)量、最近的股權(quán)融資和預計的現(xiàn)金消耗率來判斷。高燒錢率的公司風險更大,因為它們更依賴外部資本。

后期公司通常會從新投資者處獲得非稀釋性融資,而非稀釋性融資交易也表明一家公司已經(jīng)達到了產(chǎn)品開發(fā)和財務業(yè)績的里程碑,這可能使它們更有吸引力。

創(chuàng)投貸與VC

創(chuàng)投貸并不是VC的直接替代品。創(chuàng)投貸不是為公司提供從成長到退出的全部資金,而是作為VC股權(quán)融資的補充——初創(chuàng)公司如果沒有獲得VC投資,通常無法接觸到創(chuàng)投貸。

創(chuàng)投貸在許多方面不同于股權(quán)融資,一些公司可能會選擇創(chuàng)投貸來推遲或避免再次進行股權(quán)融資。

(1)股權(quán)

一個主要的區(qū)別因素是,VC提供資本的交換條件是持有公司的大量股份,而創(chuàng)投貸是在一段時間內(nèi)按照約定的利率償還的。創(chuàng)投貸交易往往涉及權(quán)證,權(quán)證可以在以后以預先商定的價格轉(zhuǎn)換為股權(quán),但這些權(quán)證所代表的股權(quán)通常比VC要求的要少得多。總的來說,這意味著更多的股權(quán)可以留在公司,允許創(chuàng)始人在退出時獲得更大的回報。

(2)償還

創(chuàng)業(yè)公司需要考慮的另一個問題是,如何在長期償還創(chuàng)投貸的同時投資于增長,畢竟VC的投資不需要直接償還。如果一家初創(chuàng)公司背負巨額創(chuàng)投貸,其爭取VC的投資將面臨更大挑戰(zhàn),因為投資者可能并不想當接盤俠去為企業(yè)償還債務提供資金,而更愿意將資金投到增長機會中。除此之外,VC并不一定會認為創(chuàng)投貸對初創(chuàng)公司來說是個壞兆頭——大多數(shù)專業(yè)的創(chuàng)投貸基金都與VC密切合作。

VC能提供許多創(chuàng)投貸通常無法提供的增值服務。這包括合作機會、人脈網(wǎng)、商業(yè)建議、關(guān)鍵人才補位、增加媒體曝光等。

(3)收益模式

VC的業(yè)務模式大致遵循帕雷托原則,即80%的回報來自約20%的初創(chuàng)公司,依賴于大的收益來抵消大的損失。創(chuàng)投貸由初創(chuàng)企業(yè)償還,但貸款方不會從超大規(guī)模的IPO或收購中獲益,這意味著創(chuàng)投貸的平均回報低于VC的回報,但單個投資的風險較小。

創(chuàng)投貸的失敗率要低得多,據(jù)Kruze Consulting的數(shù)據(jù),大約1-8%的投入資本被勾銷無法收回。這在一定程度上可能是因為借款人已經(jīng)獲得了VC投資,其中包括經(jīng)受詳細盡職調(diào)查的靈魂拷問。

創(chuàng)投貸的內(nèi)部收益率(IRR)是由利率、費用、還款計劃和認股權(quán)證驅(qū)動的。初創(chuàng)公司預計將在3年期貸款的頭15至18個月返還,相比之下VC基金通常需要持有5至8年的時間,才能期望通過出售股權(quán)獲得投資回報。

創(chuàng)投貸貸款機構(gòu)評估初創(chuàng)公司時,通常更多的是基于短期生存能力,而不是增長潛力。創(chuàng)投貸貸款機構(gòu)關(guān)注的是公司在幾年內(nèi)償還貸款的能力,因此,他們對公司未來增長軌跡的重視程度不如VC。

什么是最佳時機?

企業(yè)通常會在新一輪股權(quán)融資的同時或之后不久發(fā)起創(chuàng)投貸融資。這是因為創(chuàng)業(yè)公司在完成新一輪股權(quán)融資后,其信譽和討價還價的可能性是最強的。

例如,患者支付和參與平臺Cedar在6月份的C輪融資中募集了1.02億美元。這筆交易包括A16Z (Andreessen Horowitz)牽頭的7700萬美元VC投資,以及摩根大通(JPMorgan)以創(chuàng)投貸形式提供的2500萬美元。

需要考慮的因素有哪些?

擴充條款清單。在評估創(chuàng)投貸條款表時,公司應該考慮的不僅僅是定價條款。經(jīng)驗豐富的律師還會考慮與契約、違約事件和所需擔保相關(guān)的問題,如果在條款清單階段解決這些問題,將使合規(guī)變得更容易(成本更低),而且一家公司也正是在條款清單階段有最大的議價能力。

放棄(部分)控制權(quán)。不同于可轉(zhuǎn)換債券(通常幾乎不包括任何契約),創(chuàng)投貸協(xié)議強加了各種限制借款人自由經(jīng)營業(yè)務的契約。這些契約限制了公司募集額外債務、回購股份和出售重要資產(chǎn)等。經(jīng)驗豐富的律師可以幫助協(xié)商條款的例外情況和限制,增加初創(chuàng)公司的靈活性,但即使是一份經(jīng)過精心協(xié)商的貸款協(xié)議,也會使得公司在執(zhí)行重大交易時需要獲得貸款人同意。

創(chuàng)投貸的未來

現(xiàn)代創(chuàng)投貸市場是在2008年金融危機之后出現(xiàn)的。隨著時間的推移,創(chuàng)投貸貸款人數(shù)量的增加,市場對借款人變得更加友好,利率、貸款結(jié)構(gòu)和條款變得更加有利。

在過去十年中,越來越多的公司以創(chuàng)投貸的形式從越來越多的投資者那里募集資金。雖然創(chuàng)投貸不會取代VC,但也不會逐漸消亡。客觀來說疫情加劇了它的吸引力。新冠肺炎迫使初創(chuàng)企業(yè)削減成本,增加現(xiàn)金儲備。一些創(chuàng)始人已經(jīng)表示,他們計劃跳過VC融資,以避免在估值低迷情況下進行稀釋股權(quán)的融資。此外,當前的低利率在一定程度上也是源于疫情相關(guān)的經(jīng)濟不確定性,這種不確定性使得債務對那些渴望保持良好運營環(huán)境的初創(chuàng)企業(yè)更具吸引力。

即使創(chuàng)投貸變得更加流行,企業(yè)在考慮將其作為一種選擇時也應保持謹慎。在資本自由流動的情況下,在資產(chǎn)負債表上增加債務可能不是什么大問題,但如果公司業(yè)績滯后或市場出現(xiàn)意外變化,債務可能很快成為負擔。

|